티스토리 뷰

목차

노후 준비를 위한 세액공제 혜택, 제대로 활용하지 못해 매년 수십만원씩 손해 보고 계신가요? IRP와 연금저축의 세액공제 차이를 정확히 알면 최대 연 92만원까지 세금을 돌려받을 수 있습니다. 실제 사례와 함께 두 상품의 세액공제 혜택을 완벽 비교해드립니다.

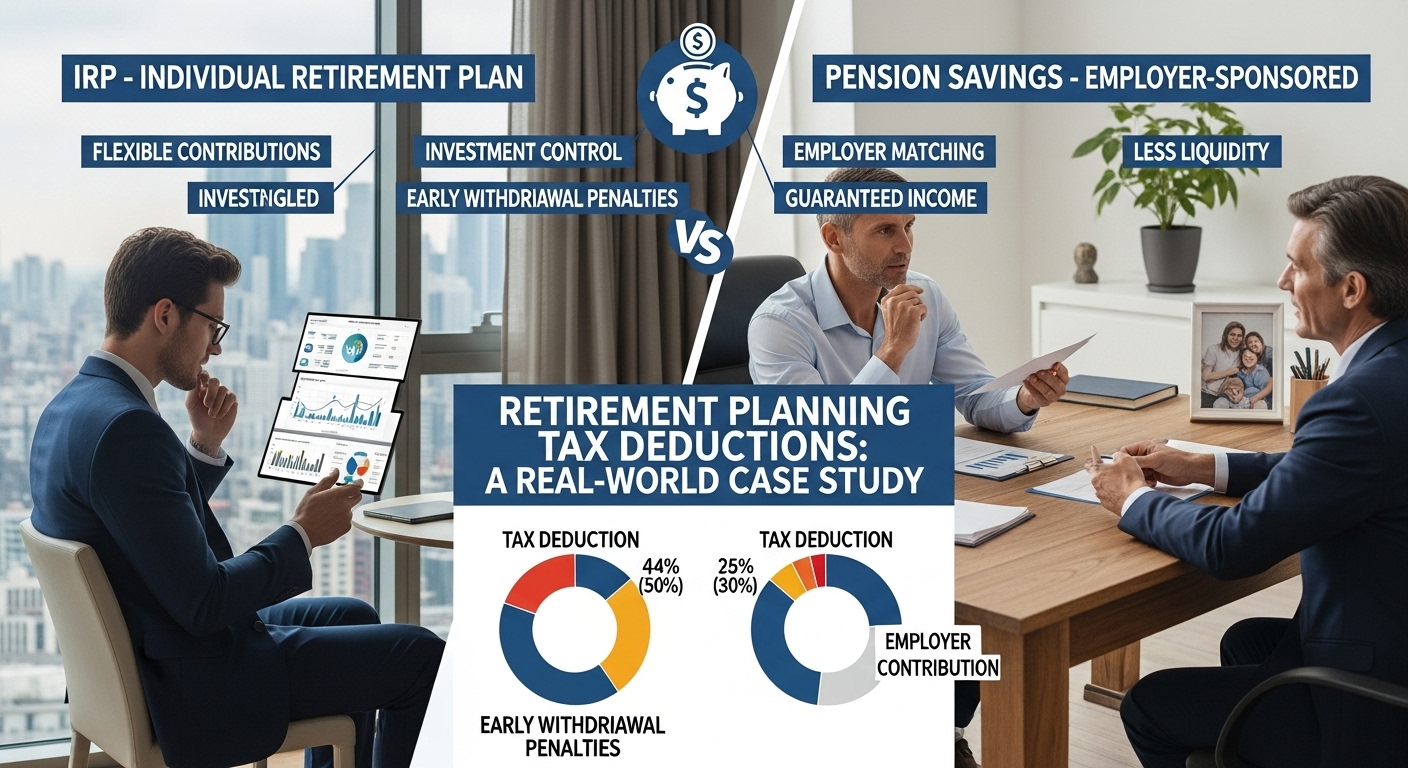

IRP vs 연금저축 세액공제 한눈에 비교

IRP는 연 700만원 납입 시 최대 92만원, 연금저축은 연 400만원 납입 시 최대 66만원의 세액공제 혜택을 받을 수 있습니다. 소득수준에 따라 공제율이 달라지므로 본인에게 유리한 상품을 선택하는 것이 중요합니다.

소득별 실제 절세 금액 계산방법

총급여 5,500만원 이하 (세액공제율 16.5%)

연금저축 400만원 납입 시 66만원, IRP 추가 300만원 납입 시 49.5만원으로 총 115.5만원의 세액공제 혜택을 받습니다.

총급여 5,500만원 초과 (세액공제율 13.2%)

연금저축 400만원 납입 시 52.8만원, IRP 추가 300만원 납입 시 39.6만원으로 총 92.4만원의 세액공제가 가능합니다.

실제 사례 - 김과장(연봉 4,000만원)

연금저축 월 33만원, IRP 월 25만원 납입으로 연간 115만원의 세금을 돌려받아 실질 수익률 19.8%를 달성했습니다.

세액공제 최대로 받는 납입전략

연금저축을 먼저 월 33만원까지 채우고, 여유자금이 있다면 IRP에 추가로 월 25만원까지 납입하세요. 이렇게 하면 연간 700만원 납입으로 최대 115만원의 세액공제 혜택을 받을 수 있습니다. 단, 소득이 높은 경우 IRP 위주로 납입하는 것이 더 유리할 수 있으니 본인의 세율을 먼저 확인하시기 바랍니다.

놓치면 손해보는 중요 주의사항

세액공제를 제대로 받으려면 반드시 알아둬야 할 함정들이 있습니다. 특히 중도해지나 조기인출 시 세액공제 혜택이 모두 환수되므로 신중하게 결정해야 합니다.

- 55세 이전 중도해지 시 기존 받은 세액공제액 + 기타소득세 16.5% 추가 부담

- IRP는 퇴직금 이전 시에만 개설 가능하며, 개인 임의가입은 월 50만원까지 제한

- 연금저축과 IRP 합산하여 연 700만원 한도 내에서만 세액공제 적용

IRP vs 연금저축 상품별 세액공제 비교표

두 상품의 세액공제 혜택을 소득구간별로 정리한 표입니다. 본인의 소득수준에 맞는 최적의 조합을 찾아보세요.

| 소득구간 | 세액공제율 | 최대 절세액 |

|---|---|---|

| 총급여 5,500만원 이하 | 16.5% | 115.5만원 |

| 총급여 5,500만원 초과 | 13.2% | 92.4만원 |

| 연금저축만 가입 | 16.5%/13.2% | 66만원/52.8만원 |

| IRP만 가입 | 16.5%/13.2% | 115.5만원/92.4만원 |